Warum Robeco bei Aktien und High Yield Bonds zur Vorsicht rät

Angesichts von Belastungsfaktoren wie den US-Wahlen und der Covid-19-Pandemie benötigen die Aktienmärkte einen größeren Impuls, um sich weiter aufwärtszubewegen, erklärt Robecos Marktstratege Peter van der Welle. Daher ist er für Aktien und Hochzinsanleihen vorsichtig gestimmt.

Investoren haben es derzeit nicht leicht: Auf der einen Seite bestehen kurzfristige Risiken hinsichtlich der US-Wahlen, auf der anderen Seiten dürfte die zweite Coronavirus-Welle weniger gravierend ausfallen als die erste Welle. Vor diesem Hintergrund erläutert Peter van der Welle, Strategist Global Macro Team bei Robeco, seine Sicht auf die Märkte und wie sich Investoren positionieren sollten. Trotz zwischenzeitlicher Korrektur ist Robeco risikovers. Im September kam es an den Aktienmärkten im Anschluss an den von Technologietiteln geführten Aufschwung zu einem Rückschlag. "Vor diesem Hintergrund behielten die Multi Asset-Portfoliomanager von Robeco ihre seit August bestehende tendenziell vorsichtige und neutrale Positionierung bei", erklärt van der Welle.

Viel Gutes ist bereits eingepreist

Während sich die Realwirtschaft weltweit noch unter dem Niveau vor Beginn der Covid-19-Krise befindet, hätten die Finanzmärkte bereits eine vollständige Erholung vorweggenommen, meint der Strategieexperte im Multi Asset-Team. Nach der abruptesten Erholung im Anschluss an die schwerste Rezession seit den 1930er Jahren, hätten die Auftriebskräfte an den Aktienmärkten nachgelassen.

In den riskanteren Bereichen des Anleihenmarkts hatten sich die Renditeaufschläge bereits auf ein Niveau verringert, das normalerweise erst Jahre nach dem Tiefpunkt einer Rezession zu beobachten sei. Doch infolge der umfangreichen Krisenhilfen der Notenbanken und Regierungen sind die Risikoprämien weit schneller gesunken als in früheren Erholungsphasen nach einer Rezession.

Politische Risiken gestiegen

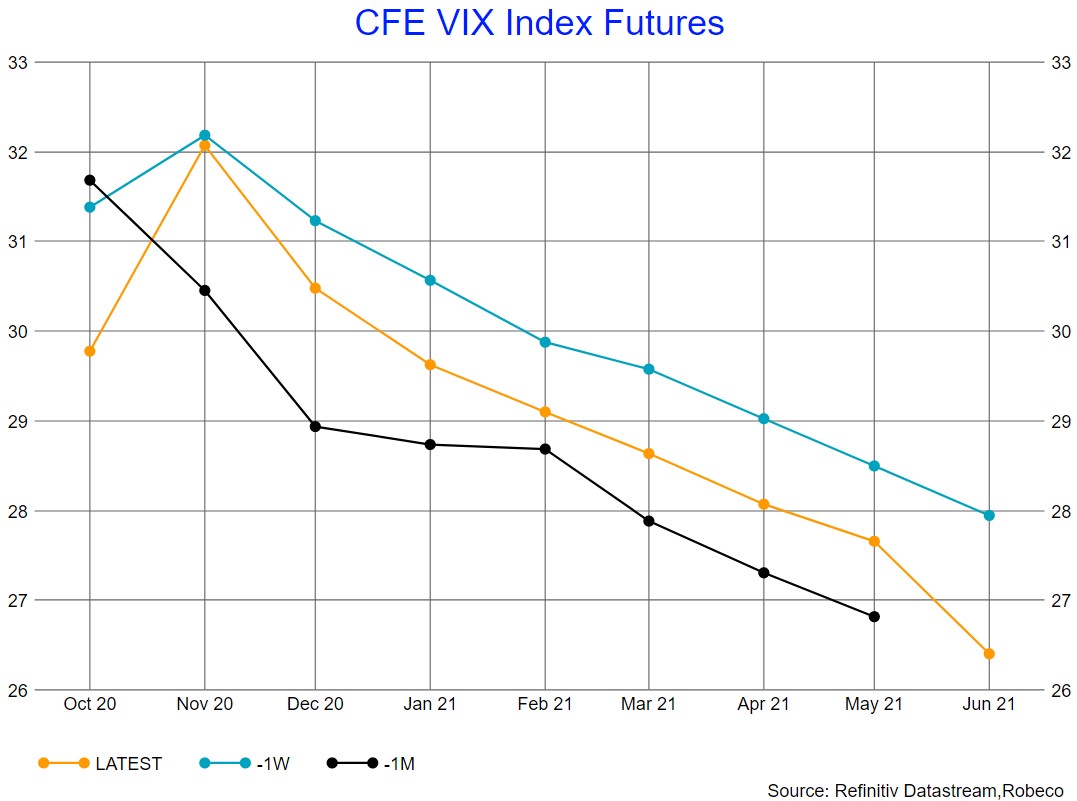

Die Risiken im Zusammenhang mit den US-Wahlen stehen für die Anleger neben der Covid-19-Pandemie eindeutig an oberster Stelle, meint van der Welle. „Volatilitätsmaße wie der VIX deuten darauf hin, dass die Marktteilnehmer hinsichtlich der Entwicklung nach den US-Präsidentschaftswahlen am 3. November besorgt sind.“

Zum einen sei es ohne Beispiel, dass der derzeitige US-Präsident keine Garantien in Bezug auf eine konfliktfreie Machtübergabe abgeben will und stattdessen jedes Wahlergebnis, bei dem Donald Trump nicht der Gewinner ist, als manipuliert bezeichne. Dies macht es wahrscheinlicher, dass die Wahl angefochten wird.

„Zum anderen waren an den Märkten erfolgreiche Verhandlungen über ein viertes fiskalpolitisches Anreizpaket zwischen den Demokraten und den Republikanern erwartet worden, nachdem der Kongress aus der Sommerpause zurückgekehrt war. Die Logik der Situation sprach dafür, dass beide Parteien über eine starke Motivation verfügen, sich auf ein Paket zu einigen, um im Vorfeld der Wahlen ihre Anleger zu beschwichtigen. Stattdessen gerieten die Gespräche in eine Sackgasse, kommentiert van der Welle.

Eingetrübte Stimmung

Van der Welle zufolge habe sich die Stimmung im US-Kongress im Anschluss an den Tod der sozialdemokratisch orientierten Verfassungsrichterin Ruth Bader Ginsburg eingetrübt. Präsident Trump ignorierte Ersuchen, die Wahl ihres Nachfolgers dem Gewinner der Präsidentschaftswahl zu überlassen. Stattdessen nominierte er die konservative Richterin Amy Coney Barrett. „Dadurch haben sich die Chancen auf eine parteiübergreifende Einigung im US-Senat in Bezug auf künftige Finanzhilfen zur Bekämpfung der wirtschaftlichen Folgen der Massnahmen zur Eindämmung des Coronavirus verschlechtert“, meint van der Welle.

Selbst das kürzliche Gesuch des Notenbank-Vorsitzenden Jay Powell nach mehr fiskalpolitischer Unterstützung habe im Kongress nicht für die notwendige Einsicht gesorgt, um den Zeitraum zwischen dem Auslaufen der direkten Krisenhilfen und dem Einsetzen einer selbsttragenden Erholung zu überbrücken.

Wirkung der Anreizmaßnahmen lässt nach

Unterdessen nimmt die Fähigkeit der Notenbanken ab, die Märkte mit Anreizpaketen in Billionenhöhe zu stützen, warnt van der Welle. „Es ist zwar noch reichlich Überschussliquidität vorhanden, sie nimmt aber nicht mehr zu, sondern stagniert“, stellt er fest. „Dabei war es die Zunahme der Überschussliquidität, die den Anstieg der Kurs/Gewinn-Verhältnisse und damit der Aktienkurse unterstützte.“

Die Anleger werden ihr Augenmerk daher nun stärker auf die Fähigkeit der Unternehmen zur Steigerung ihrer Erträge verlagern – und damit auf potentielle Risiken für die laufende Konjunkturerholung.

Profis an den Terminmärkten wurden zuletzt wieder vorsichtiger

Angesichts dieser kurzfristigen Risiken erscheint es laut van der Welle naheliegend, die Risikobereitschaft weiter zu reduzieren. Die am Optionsmarkt implizierten Wahrscheinlichkeiten deuten sowohl im Hinblick auf US-Standardaktien als auch Hochzinsanleihen eindeutig auf verstärkte Abwärtsrisiken in den nächsten drei Monaten hin, wie die nachfolgende Grafik zeigt:

Der im letzten Monat zu beobachtende Anstieg kurzfristiger Futures auf den VIX illustriert die Sorgen der Marktteilnehmer hinsichtlich einer Wahlanfechtung. Quelle: Refinitiv DataStream, Robeco.

Angst vor einer zweiten Infektionswelle

Einfluss hat laut van der Welle auch der Anstieg der Coronavirus-Infektionen im Zuge der Lockerung der Ausgangsbeschränkungen, der erneute wirtschaftlich schädliche Lockdowns nach sich zieht: „Aus unserer Sicht ist das Wiederaufflammen von Covid-19 in den entwickelten Volkswirtschaften besorgniserregend. Allerdings scheint uns die Entwicklung weit weniger riskant zu sein als die erste Welle."

Eine bessere Nachverfolgung, bessere Testverfahren und bessere Therapien bedeuten weniger Krankenhausaufenthalte und Todesfälle. Dadurch sinkt die Wahrscheinlichkeit neuer vollständiger Lockdowns.

Im zweiten Quartal 2020 bestand eine klare negative Korrelation zwischen der Zahl der Verstorbenen und den wirtschaftlichen Auswirkungen der Eindämmungsmaßnahmen. Eine niedrigere Zahl von Todesfällen in der zweiten Welle würde bedeuten, dass auch die Auswirkungen auf die Konjunktur geringer ausfallen. „Ausserdem rückt die Bekanntgabe eines wirksamen Impfstoffs näher, der global produziert und bereitgestellt werden kann.“

Vorsichtige Positionierung ratsam

Insgesamt ist es noch zu früh, um wieder in Aktien oder höherrentierende Segmente des Anleihenmarkts umzuschichten, meint van der Welle.

„In unserem Basisszenario gehen wir nach wie vor davon aus, dass sich die Weltwirtschaft weiter erholt, auch wenn der bisherige Schwung nachlässt“, erklärt er. „Wir erwarten, dass sich die Konjunkturbelebung fortsetzt, wenn auch in verlangsamtem Tempo, und dass die Geldpolitik extrem locker bleiben wird. Unseres Erachtens sind die Notenbanken gewillt, erneut zu handeln, falls erforderlich.“

Dennoch sei eine vorsichtige Positionierung aufgrund der Natur der kurzfristigen Risiken nach wie vor ratsam. In einem Markt, dem der Schwung ausgeht, sind die kurzfristigen Perspektiven eingetrübt. Die Phase im Anschluss an die US-Wahlen könnte ein Risiko im Sinne von „Der Schwanz wedelt mit dem Hund“ sein. "Wir warten ab, bis sich attraktive Einstiegsgelegenheiten bieten, um wieder in verstärktem Maß Risiko einzugehen", erklärt van der Welle abschließend. (aa)