Columbia Threadneedle: Wo es interessante Risikoprämien gibt

Die derzeitigen Kurse an den Aktienmärkten seien nur durch niedrige Abzinsungssätze gerechtfertigt, meint Columbia Threadneedle. Trotzdem gibt es noch ein paar Segmente, die noch immer ein akzeptables Chancen-/Risikoverhältnis aufweisen.

Die fundamentalen Bewertungen an den Kapitalmärkten sind der Fondsgesellschaft Columbia Threadneedle Investments zufolge nur unter der Annahme niedriger Abzinsungssätze rational. „Man muss auf niedrige Abzinsungssätze vertrauen, um die aktuellen Marktpreise zu rechtfertigen“, hält Multi-Asset-Portfoliomanagerin Maya Bhandari fest.

Hohe Kurse

40 Prozent der Kapitalmärkte notierten derzeit mehr als eine Standardabweichung über ihrem langfristigen Durchschnitt. Die Aktienindizes seien gemessen an unterschiedlichen Kennzahlen im Vergleich zu ihrer vergangenen Entwicklung extrem hoch bewertet, während sich die Mindestrendite (yield-to-worst) hochverzinslicher Unternehmensanleihen Allzeittiefs annähere. „Dies ist der Hauptgrund, weshalb wir das Risiko-Ertrags-Verhältnis nicht mehr so optimistisch einschätzen wie Anfang 2020", erklärt Bhandari.

Weiterhin niedrige Zinsen

Gleichzeitig geht Columbia Threadneedle im Basisszenario von anhaltend niedrigen Zinsen aus. Demnach sollen die Renditen 30-jähriger US-Anleihen höchstens zwei Prozent erreichen, die zehnjähriger Anleihen maximal ein Prozent. Bhandari: „Dies sollte günstige Bedingungen für eine nachhaltigere Rally von Risikoanlagen schaffen. Gleichermaßen ist eine Loslösung der Renditen am langen Ende eines der größten Risiken.“

„Selektive Zyklizität“

Zudem hat die Fondsgesellschaft drei Entwicklungen ausgemacht, die für eine „selektive Zyklizität“ sprächen. Erstens habe das relativ positive Ergebnis der US-Wahl die Extremrisiken abgebaut und eine unerwartete fiskalische Atempause mit sich gebracht.

„Zweitens gibt es bedeutend mehr und weitaus wirksamere Corona-Impfstoffe, als wir und die meisten anderen erwartet hatten“, schreibt Bhandari. Und nicht zuletzt sei die Wirtschaftsleistung im Jahr 2020 nicht so stark geschrumpft wie befürchtet. Dies habe Regionen wie die USA und Japan zu V-förmigeren Prognosen für das Wirtschafts- und Gewinnwachstum veranlasst, wobei die asiatischen Schwellenländer die Beeinträchtigungen durch Covid-19 besonders gut überstanden hätten.

Asien und US-Technologie

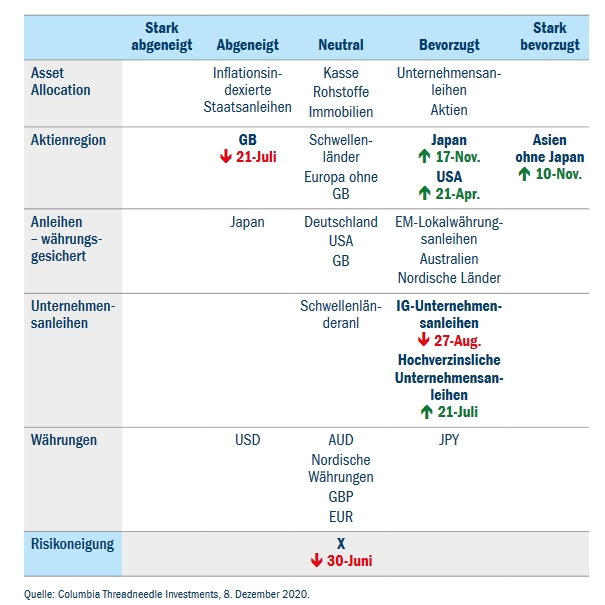

„Wir haben uns darauf konzentriert, Engagements in japanischen Aktien und Aktien asiatischer Schwellenländer aufzubauen, die wir zusammen mit US-Aktien halten“, erklärt Bhandari. Mit der Kombination aus hochwertigen US-Wachstumstiteln und asiatischen Qualitätszyklikern könne man in den nächsten Jahren von steigenden Gewinnen partizipieren. Bis 2022 dürften die Gewinne in Japan um insgesamt zehn Prozent und in den asiatischen Schwellenländern um mehr als 17 Prozent steigen – bei gleichem Forward-KGV wie Großbritannien, wo ein Gewinnwachstum von 0,25 Prozent erwartet werde. Asien habe außerdem den zusätzlichen Vorteil lockerer monetärer Rahmenbedingungen.

Credit-Risiken eingehen

„Auch die Unternehmensanleihemärkte sind für uns nach wie vor interessant.“ Da die Kreditaufschläge jedoch wieder ein normales Niveau erreicht hätten, investiere man zusätzliches Kapital eher in höherverzinsliche Papiere, die ebenfalls von dem besseren konjunkturellen Umfeld und der weiterhin ultralockeren Geldpolitik profitieren sollten. „In diesen Bereichen erwarten wir in den nächsten zwölf bis 18 Monaten die besten risikobereinigten Renditen.“

Überblick über die Asset Allokation mit Hervorhebung der wichtigsten Änderungen