Columbia Threadneedle: Value wird auch zukünftig schwächeln

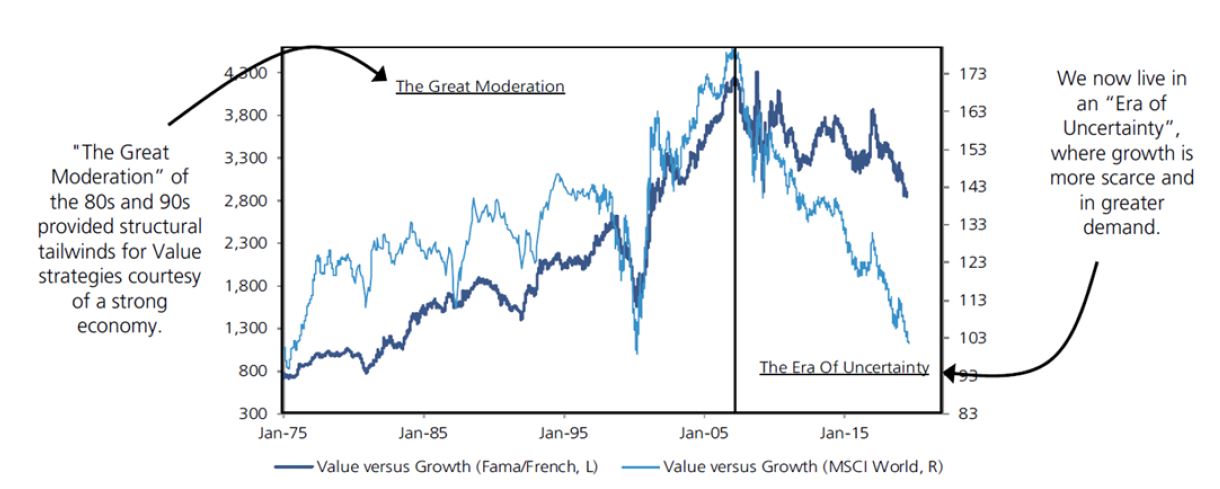

Nach Ansicht von Columbia Threadneedle dürften Growth- bzw. auch Quality-Aktien langfristig gegenüber Value-Aktien profitieren. Das liegt am makroökonomischen Umfeld bzw. dessen Änderung.

Wachstumsorientierte Unternehmen bzw. deren Aktien (Growth), aber auch Aktien von Firmen mit stabilen Geschäftsmodellen (Quality), dürften der Fondsgesellschaft Columbia Threadneedle Investments zufolge nach der Corona-Krise langfristig besser abschneiden als Value-Aktien. Diese Meinung vertritt William Davies, Chief Investment Officer für die Region Europa, Naher Osten und Afrika (EMEA) sowie globaler Aktien-Chef bei Columbia Threadneedle, in einem aktuellen Kommentar.

Value entwickelte sich zuletzt stärker

Zwar sei in den vergangenen Wochen eine leichte Stilrotation von Growth zu Value erkennbar gewesen. Allerdings können Anleger sich nach Meinung von Columbia Threadneedle nicht sicher sein, dass dies eine längerfristig angelegte Rotation der Stilperformance ist.

Zur Begründung verweist die Fondsgesellschaft auf das Makroumfeld. „Unserer Einschätzung nach könnten die 2020er-Jahre angesichts der hohen Verschuldung an die 2010er-Jahre anknüpfen und uns niedriges Wachstum, niedrige Inflation und niedrige Zinsen bescheren – zumindest nachdem der ‚Sugar Rush‘ infolge der unmittelbaren Erholung von der schwachen Wirtschaftslage vorüber ist“, schriebt Davies. „In diesem wachstumsschwachen Umfeld ist es aus meiner Sicht durchaus möglich, dass Quality besser abschneidet als Value.“

Paradigmenwechsel an den Märkten ging zu Lasten von Value

Substanzaktien könnten an Schwung verlieren

Ähnlich sei es nach der globalen Finanzkrise 2009 und in den Folgejahren gewesen. „Im Jahr 2009 setzte an den Märkten eine Erholungsrallye ein, die sich ab März desselben Jahres über einige Quartale erstreckte. In diesem Zeitraum liefen Value-Aktien sehr gut“, schreibt Davies. „Dieses Schauspiel wiederholt sich zurzeit offensichtlich an einigen Märkten.“ Durch die beispiellosen Konjunkturprogramme und staatlichen Eingriffe werde die Schuldenlast diesmal sogar noch schwerer wiegen als nach 2009, sodass die Dynamik der Erholung früher oder später an Fahrt verlieren dürfe.

In diesem Umfeld rechnet Columbia Threadneedle damit, dass hochwertige und weniger zyklisch orientierte Unternehmen besser abschneiden werden. „Deshalb warnen wir davor, ohne Rücksicht auf die Aussichten übereilt in Value-Titel und performanceschwache Aktien umzuschichten“, gibt Davies zu bedenken. „Es wird zweifellos Phasen geben, in denen sich solche Tendenzen abzeichnen werden (wahrscheinlich eher früher als später), doch sie werden sich wahrscheinlich nicht lange halten.“

Davies glaubt, dass Unternehmen, die sich mit ihrer dominanten Stellung Marktanteile sichern, in einer guten Ausgangsposition sind und auch künftig auf der Gewinnerseite stehen werden. Fündig werden die Analysten und Fondsmanager von Columbia Threadneedle beispielsweise in den Sektoren Technologie und Kommunikation sowie bei großen Halbleiterunternehmen. (aa)