18. Acatis-Value-Preis verliehen

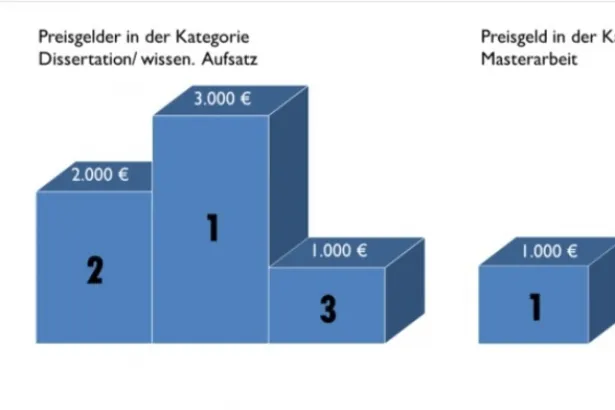

Die AcatisInvestment Kapitalverwaltungsgesellschaft mbH vergab zum 18. Mal den mit insgesamt 7.000 Euro dotierten Acatis Value-Preis. Der Preis richtet sich an Akademiker und value-begeisterte Studenten. Die diesjährigen Preisträger wurden Anfang September geehrt.

In der Kategorie Dissertationen/ wissenschaftliche Aufsätze sicherten sich Dr. Matthias Hanauer und Dr. Jochim Lauterbach den ersten Platz mit ihrer Arbeit „The Cross-Section of Emerging Market Stock Returns“. Den zweiten Platz belegte Quynh Pham („Stock Return Predictability: Evidence Across US Industries“) und den dritten Platz Prof. Söhnke M. Bartram, Leslie Djuranovik und Prof. Anthony Garratt („Currency Anomalies“). In der Kategorie der studentischen Arbeiten – hier war nur ein Preis ausgeschrieben – gewann Leopold Baumgartner mit seiner Arbeit „Mispricing Factors in International Markets“.

The Cross-Section of Emerging Market Stock Returns

Innerhalb von wenigen Jahren hat sich das von Fama und French (2015) vorgestellte Fünf-Faktoren-Modell zum Standardmodell der empirischen Kapitalmarktforschung entwickelt. Obwohl die Faktorkategorien Bewertung, Profitabilität und Investitionsverhalten eine theoretische Fundierung aufweisen, bleibt die Frage nach den besten exakten Faktordefinitionen eine empirische. Die Arbeit „The Cross-Section of Emerging Market Stock Returns” (erschienen in der Emerging Markets Review, Band 38, März 2019) von Dr. Matthias Hanauer und Dr. Jochim Lauterbach untersucht, inwieweit verschiedenste Unternehmenscharakteristika die Renditen von Aktien aus insgesamt 28 Schwellenländern erklären.

Die Autoren können für diese unabhängige Stichprobe zwar bestätigen, dass die oben genannten Faktorkategorien existieren, jedoch dokumentieren sie auch, dass innerhalb der einzelnen Kategorien alternative Faktordefinitionen denen von Fama und French

(2015) überlegen sind. Charakteristika wie das Cashflow-Preis-Verhältnis, die Bruttoprofitabilität, die Gesamt-Eigenkapitalemissionen sowie die Vorjahresperformance (Momentum) weisen dabei sehr überzeugende Ergebnisse auf. Abschließend zeigen die Autoren, dass anhand dieser Charakteristika Renditen vorhergesagt werden können, die auch unter praxisnahen Rahmenbedingungen (eingeschränktes Investmentuniversum, keine Leeverkaufsmöglichkeiten, Transaktionskosten) zu Portfolien mit höherer risikoadjustieren Renditen führen.

Stock Return Predictability: Evidence Across US Industries

Quynh Pham überprüft in ihrer Arbeit das Muster der Renditevorhersagbarkeit am Aktienmarkt und untersucht, ob dieses Muster in allen US-Branchen gültig ist. Anhand von Daten aus den letzten 91 Jahren bestätigt sie, dass wertgewichtete Aktienrenditen vorhersagbar sind. Darüber hinaus erstellt sie eine Vorhersagbarkeit der Heterogenität über die US-Branchen, in denen Aktienrenditen besser vorhersagbar sind in Sektoren mit einer großen durchschnittlichen Unternehmensgröße. Im Rahmen der Dividendenglättungshypothese wird gezeigt, dass

Unterschiede in der Dividendenglättung potenziell branchenübergreifende Vorhersagemuster antreiben. Die Ergebnisse legen nahe, dass Dividendenrenditen keine guten Proxies für die Vorhersage von Renditen in einigen kleinen Branchen sind.

Currency Anomalies

Obwohl Währungsmärkte zu den liquidesten Finanzmärkten gehören, dokumentieren Forschungsergebnisse die Profitabilität systematischer Handelsstrategien wie Value, Momentum etc. Das Forschungsprojekt von Prof. Söhnke M. Bartram, Leslie Djuranovik und Prof. Anthony Garratt untersucht mögliche Erklärungsansätze für diese Handelsgewinne und

zeigt, dass diese nach der Veröffentlichung der Ergebnisse einer erfolgreichen Handelsstrategie signifikant abnehmen. Außerdem schätzen Währungsanalysten die Gewinner dieser Strategien systematisch zu gering im Vergleich zu den Gewinnen von Backtests ein. Diese Resultate legen eine verhaltensbasierte Erklärung modellgetriebener Anlagestrategien

im Währungsmarkt nahe.

Mispricing Factors in International Markets

Leopold Baumgartner zeigt in seiner Masterarbeit, dass im Vergleich zu den bekannten Fama-French Modellen, das Mispricing-Faktormodell eine leistungsfähige und kompaktere Alternative für die Bepreisung von Vermögenswerten in entwickelten Aktienmärkten ist. Dennoch zeigt sich, dass es nicht in allen getesteten Märkten als bestes Modell hervorgeht. Aktienmärkte weisen unterschiedliche Muster von Preisanomalien auf, und die Performance von empirischen Faktormodellen ist im hohen Maße von diesen vorliegenden Preisanomalien abhängig. (kb)