Studie: Ist der Home Bias eine gigantische Wertvernichtung?

Laut einer von Nomura Asset Management in Auftrag gegebenen Untersuchung der Frankfurt School of Finance and Management „verlieren“ deutsche institutionelle Investoren auf der Aktienseite aufgrund von Abweichungen vom MSCI World Index hochgerechnet 2,54 Prozent Rendite pro Jahr.

Die von deutschen institutionelle Investoren vorgenommen Übergewichtung deutscher oder europäischer Aktien im Vergleich zu Dividendenwerten ferner Landen wie den USA oder Asien stößt auf Kritik der asiatischen Nomura Asset Management und der Forschung. Zum Teil ist diese Kritik durchaus berechtigt.

Home Bias kann teuer kommen

Laut einer Studie der Frankfurt School of Finance and Management, die Nomura Asset Management in Auftrag gab, legen deutsche institutionelle Investoren übermäßig große Anteile ihres Kapitals am Heimatmarkt (Deutschland und Europa) an und erzielten dadurch in den vergangenen zehn Jahren erheblich geringere Renditen als diversifiziertere Portfolios. Insbesondere Asien wird in den institutionellen Portfolios deutlich untergewichtet, auch weil Risiken systematisch überschätzt werden.

Praktiker würden einwenden, dass Großanleger auch bei Aktien oftmals Fremdwährungsrisiken scheuen sowie auch aufgrund der Regulatorik Limits bei Investments außerhalb des eigenen Währungs- und Rechtsraumes und insbesondere bei Schwellenländeranlagen haben. Hinzu kommt ein bei Großanlegern oftmals zu beobachtender „Value Bias“, der zu einer Höhergewichtung von Substanzaktien führt, die vor allem am Alten Kontinent reichlich vorzufinden sind.

Euroland am stärksten gewichtet

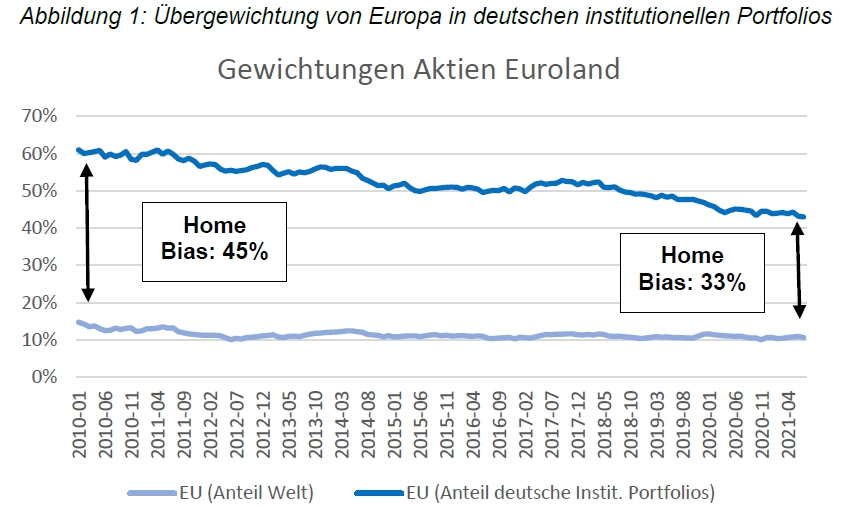

Institutionelle Anleger in Deutschland gewichten der Studie zufolge Aktien ihres Heimatmarktes (Deutschland und Europa) in ihren Portfolios deutlich höher als es ein international diversifiziertes Portfolio implizieren würde. So haben Euroland-Aktien am Weltaktienindex MSCI World ein Gewicht von zehn Prozent, in institutionellen Portfolios sind sie hingegen mit mehr als 40 Prozent überproportional hoch vertreten. Die Differenz von rund 33 Prozentpunkten quantifiziert den sogenannten „Home Bias“ der institutionellen Anleger hierzulande. Dieser lag vor zehn Jahr zwar noch bei 45 Prozent, bewegt sich aber noch immer auf hohem Niveau, wie nachfolgende Grafik zeigt:

„Nutzenverluste“

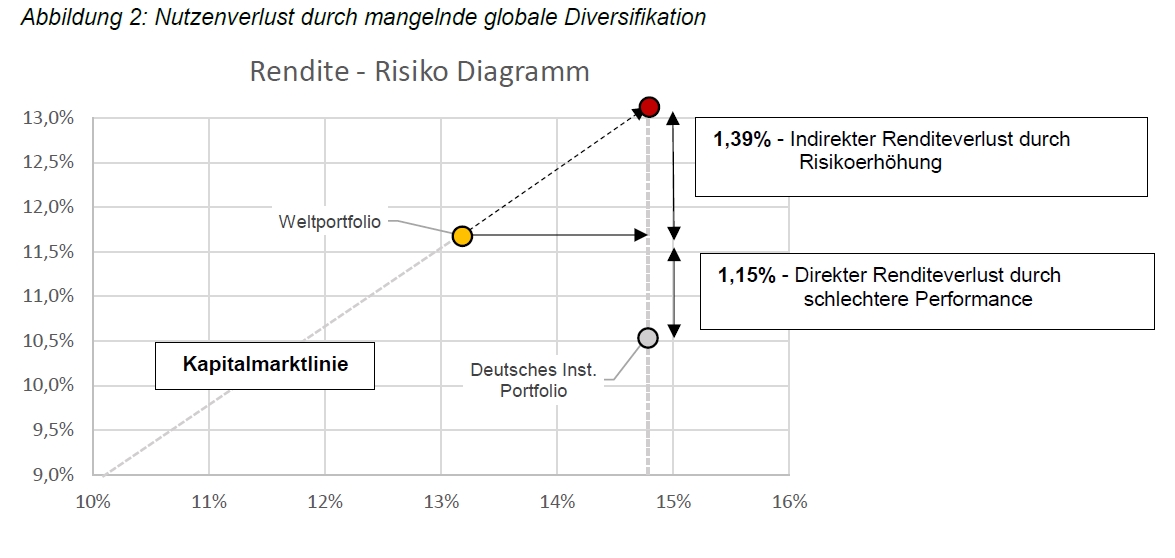

„Durch ihre noch immer starke Heimatbezogenheit müssen die institutionellen Anleger hohe Nutzenverluste in Kauf nehmen. Die deutliche Übergewichtung von deutschen und europäischen Aktien führt zu ineffizienten Portfolios“, kommentiert Olaf Stotz, Professor für Asset Management und Pension Economics an der Frankfurt School of Finance and Management. „Der Home Bias kostet die Investoren einerseits Rendite und erhöht andererseits die Risiken.“

Vergleich mit Benchmark, die nicht einer Gebührenbelastung unterliegt

Das durchschnittliche institutionelle Aktienportfolio erzielte im vergangenen Jahrzehnt eine jährliche Rendite von 10,53 Prozent, wie eine laut Studie vorgenommen Schätzung auf Basis der Statistiken der Deutschen Bundesbank ergibt. Demgegenüber erreichte das Weltaktienportfolio (MSCI World) eine Performance von 11,68 Prozent p.a.. Die Differenz, 1,15 Prozent pro Jahr, sei laut Studie „der direkte Renditeverlust aufgrund einer schlechteren Performance“.

Zusätzlicher Opportunitätsverlust

Zusätzlich weise das durchschnittliche institutionelle Aktienportfolio ein deutlich höheres Kursschwankungsrisiko auf (14,76 Prozent gegenüber 13,19 Prozent im Weltaktienportfolio). Rechne man diese Risikoerhöhung in Renditepunkte um, ergibt sich der zweite Opportunitätsverlust von 1,39 Prozentpunkten.

Insgesamt habe laut Studie der institutionelle Anleger im Durchschnitt auf 2,54 Prozentpunkte an Rendite verzichten müssen (siehe Abbildung 2).

Entgangene Gewinne schmerzen

Nimmt man wie die Studienautoren an, dass institutionelle Investoren rund 600 Milliarden Euro in Aktien investieren, dann entgehen ihnen im Schnitt pro Jahr rund 15 Milliarden Euro an potentiellen Gewinnen. Die Berechnungen wurden durchweg in Euro vorgenommen, sodass eventuelle Wechselkurseffekte berücksichtigt sind.

Gutes Argument

„Der Renditenachteil von 2,54 Prozentpunkten entspricht bei vielen institutionellen Investoren rund der Hälfte des Zielertrags. Im Anleihenportfolio kämpfen die Anleger mit allen Mitteln um den letzten Basispunkt, während im Aktienportfolio leicht zu erreichende Diversifikationsvorteile liegen gelassen werden“, sagt Gerhard Engler, Geschäftsführer von Nomura Asset Management. „Insbesondere in Asien ist das Untergewicht deutscher Investoren eklatant und sollte dringend überdacht werden.“

Emerging Markets untergewichtet

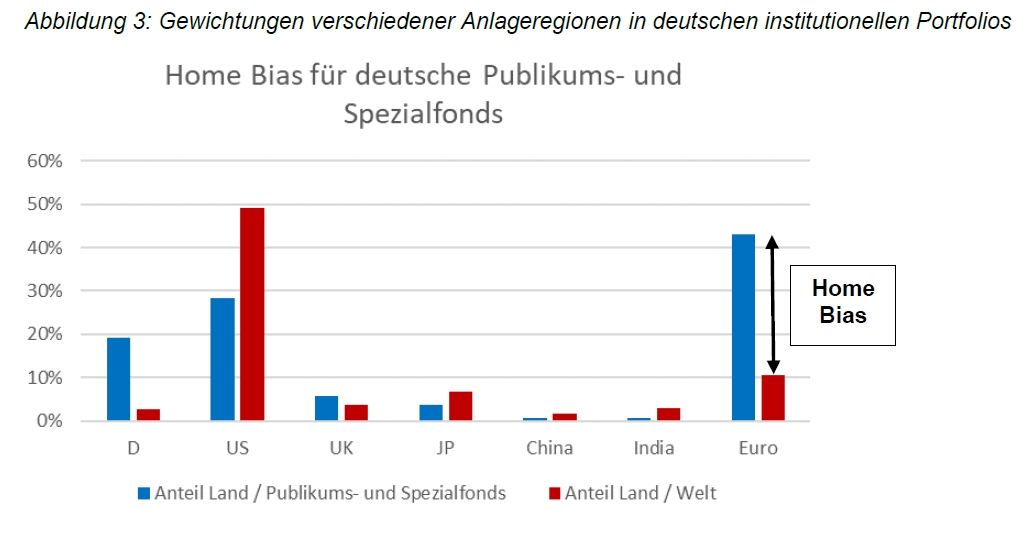

Tatsächlich ist mit Blick auf die asiatischen Länder der Unterschied zwischen Anteil am Weltaktienportfolio und faktischen Investitionssummen der Investoren groß. Im japanischen Aktienmarkt, der noch am stärksten bei deutschen institutionellen Anlegern vertreten ist, sind nur 24 Milliarden Euro (4 Prozent der Anlagesumme) investiert. Dagegen waren die investierten Aktienvolumina in China (4,9 Milliarden Euro) und Indien (4,5 Milliarden Euro) mit 0,77 Prozent und 0,70 Prozent fast zu vernachlässigen.

Die Anteile der jeweiligen Länder am MSCI World sind erheblich höher. Auch die USA sind als Anlageregion gemessen an ihrer faktischen globalen Bedeutung noch immer unterrepräsentiert, wie die dritte Grafik zeigt:

Asien sollte höher gewichtet werden

„Die Gewichtungen der asiatischen Länder im institutionellen Portfolio werden weder ihrer momentanen noch ihrer zukünftigen Bedeutung gerecht. Das gilt vor allem für China und Indien, wo ein langfristig denkender Anleger mit Blick auf das Wachstumspotenzial der Länder eigentlich sogar ein Übergewicht fahren müsste“, sagt Engler. „Allerdings beobachten wir zahlreiche Vorurteile und damit eine systematische Überschätzung der Risiken in diesen Ländern.“

Deutschlands Aktienmarkt volatiler als viele andere Börsenplätze

Diese Einschätzung wird gestützt von einer im Rahmen der Studie von Nomura Asset Management im November 2021 durchgeführten (nicht-repräsentativen) Umfrage. Demzufolge erwarten rund drei Viertel der institutionellen Anleger in Asien höhere Kursschwankungen als in Deutschland. Bei der faktischen Risikobetrachtung zeigte sich jedoch der deutsche Aktienmarkt deutlich schwankungsanfälliger (18,33 Prozent annualisierte Volatilität) als der japanische (14,50 Prozent) und der breite asiatische Markt (12,92 Prozent).

„Die Risikowahrnehmung der Anleger ist deutlich verzerrt und durch die empirisch feststellbare Volatilität in den jeweiligen Märkten nicht gedeckt. Wir sehen das auch in der Einschätzung unterschiedlicher Risikoarten, die mit Ausnahme von Zinsrisiken allesamt in Asien höher eingeschätzt werden als in Europa. Wäre dies zutreffend, müssten auch die Schwankungen höher ausfallen, was jedoch nicht der Fall ist“, erklärt Stotz.

Familiarity Bias

Neben der Risikowahrnehmung identifiziert die Studie wahrgenommene Informationsasymmetrien als Grund für den Home Bias. Insbesondere die Verfügbarkeit von Informationen und die eigene Kompetenz in der Verarbeitung der Informationen werden von den Investoren im Heimatmarkt höher eingeschätzt, wie die Umfrage ergeben hat. Dieses Phänomen ist in der Forschung als Familiarity Bias bekannt.

„Investoren sollten im Interesse ihrer Endkunden ihre Vorbehalte gegenüber Asien überwinden. Dies kann gelingen, wenn sie neben den objektiven Fakten auch ein Gefühl für die Besonderheiten der jeweiligen Anlageregionen bekommen und sich mit Experten vor Ort austauschen. Wer erst einmal die Vorteile einer stärkeren globalen Diversifizierung und einer höheren Asien-Allokation für sich erkannt hat, der bleibt nach unseren Erfahrungen meist auch dabei“, erklärt Engler abschließend. (aa)

Olaf Stotz ist Professor für Asset Management und Pension Economics an der Frankfurt School. Seine Forschungsschwerpunkte liegen in den Bereichen Altersvorsorge, Asset Management, Behavioral Finance und der empirischen Finanzmarktforschung.