Peter E. Huber zu Konjunktur und Börse

Bereits 1977 wurde Peter E. Huber bei seiner Diplom-Arbeit zum Thema „Konjunktur und Börse“ klar, dass Konjunkturindikatoren nicht zur Börsenprognose taugen. Der Grund: Die Börse selbst ist der beste Frühindikator für die weitere Konjunkturentwicklung und nicht umgekehrt.

Weshalb der Börsenverlauf folgerichtig auch in den amerikanischen „Leading Indicators“ enthalten ist.

Die Wirtschaftsentwicklung aus Börsenprognosen abzuleiten, ist falsch

Huber konkret: Es ist mir völlig schleierhaft, warum bis heute fast alle Banken große volkswirtschaftliche Abteilungen unterhalten, um aus der Wirtschaftsentwicklung Börsenprognosen abzuleiten. Selbstverständlich verwenden wir auch konjunkturelle Frühindikatoren wie zum Beispiel die Einkaufsmanager-Indices (PMI), aber als Kontraindikatoren. Als diese PMI-Daten im Frühjahr massiv unter die Wachstumsschwelle von 50 fielen war klar, dass ein starker Konjunktureinbruch im Gange war." Zusammen mit den extrem angestiegenen Angstindikatoren wie den Volatilitätsindizes (VIX) war für Contrarians ersichtlich, dass hier eine Kaufgelegenheit für Aktien vorliegt. Aber wer hat sich schon getraut, in einem solchen Umfeld Aktien zu kaufen?

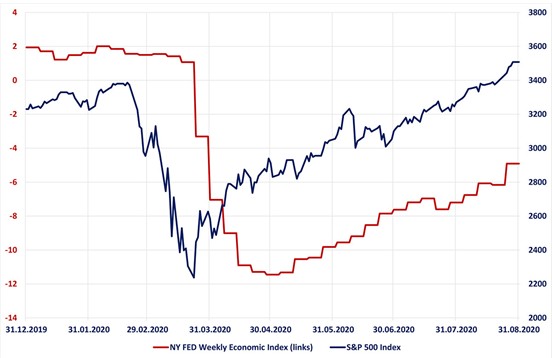

Börse läuft der Konjunktur voraus

Das illustrieren die beiden nachfolgenden Charts.

Wo soll das V bleiben?

Setzt man diese Erkenntnis um, sieht es gar nicht mehr nach einer V-förmigen Erholung der Weltwirtschaft aus, sagt Huber. "Denn obwohl der MSCI-Weltaktienindex einen neuen historischen Höchststand verbuchen kann, liegen konjunktursensible Bereiche auf Eurobasis mehr als 21 Prozent unter dem Stand vom Jahresanfang. Im Klartext: Fast alle Schlüsselindustrien außer Technologie und Gesundheit liegen deutlich unter Wasser: Auto, Maschinenbau, Stahl, Bau, Banken, Versicherungen, Energie, Rohstoffe, Chemie etc. Dies spricht dafür, dass uns noch Ungemach ins Haus steht und die konjunkturelle Erholung sehr schleppend verlaufen wird. Was für den weiteren Verlauf der Aktienmärkte wiederum nicht schlecht sein muss, bleibt uns doch die üppige Überschussliquidität der Notenbanken und Fiskalprogramme erhalten."

Gier und Angst sind die eigentlichen Treiber

Völlig schleierhaft ist Peter E. Huber allerdings auch, warum eine Apple-Aktie an der Börse inzwischen 2.200 Milliarden US-Dollar wert ist und damit deutlich mehr als alle DAX-Aktien zusammen. Oder eine Tesla-Aktie inzwischen 427 Milliarden US-Dollar auf die Waage bringt, während es VW, Daimler und BMW zusammen gerade mal auf 188 Milliarden US-Dollar schaffen. "Aber seit der Tulpenzwiebel-Hausse im alten Holland wissen wir ja, dass an der Börse nicht rationales Handeln die Entwicklung bestimmt, sondern Gier und Angst die eigentlichen Treiber sind", analysiert Huber. Wobei er Apple oder Tesla nicht mit einer Tulpenzwiebel vergleichen wolle.

Was bleibt, wenn zuverlässige Börsenprognosen nicht möglich sind?

Ein guter Anhaltspunkt für das langfristige Kurspotential ergibt sich aus der Bewertung anhand des Kurs/Gewinn-Verhältnisses nach Shiller, sagt Huber. Hier werden die Unternehmensgewinne aus den letzten zehn Jahren geglättet, inflationsbereinigt und auf das aktuelle Kursniveau bezogen. Dadurch erhält man quasi ein konjunkturbereinigtes Bewertungsniveau. "Aktuell liegt das gleichgewichtete Shiller-KGV (rote Linie) am unteren Rand der letzten vierzig Jahre, obwohl die Kapitalmarktzinsen in diesem Zeitraum deutlich gesunken sind. Auch aus bewertungstechnischer Sicht haben die Aktienmärkte also noch viel Luft nach oben", gibt Huber zu bedenken. Das zeigt die folgende Grafik.

Shiller P/E Welt

Das marktkapitalisierungsgewichtete Shiller-PE ist in blau, das gleichgewichtete Shiller-PE in rot abgetragen. Speziell der Gleichgewichtungsansatz zeigt, dass es hier noch viel Luft nach oben geben könnte.

(kb)